Все потеряли на обвале рынков, один Баффетт заработал. В чем секрет?

На прошлой неделе миллиардеры потеряли сотни миллиардов долларов. Акции обрушились. Илон Маск, Марк Цукерберг и Джефф Безос — все в минусе. Но один человек сумел укрепить свои позиции. Это 94-летний Уоррен Баффетт. Как так?

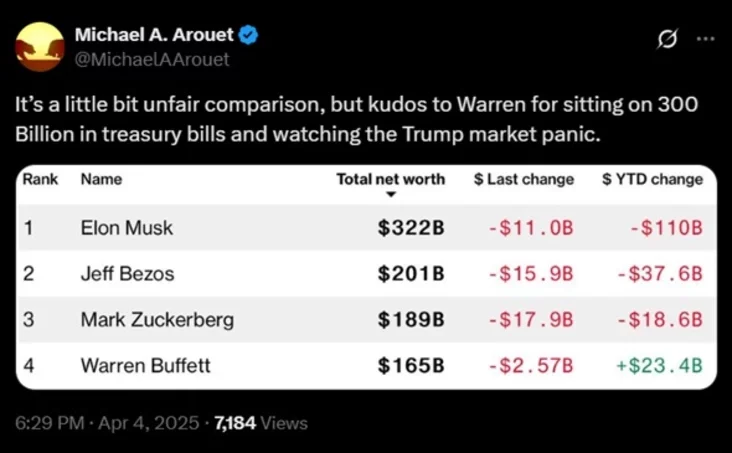

Согласно данным Bloomberg, с начала года Илон Маск обеднел на 110 миллиардов долларов, Джефф Безос — на 37,6 миллиарда, Марк Цукерберг — на 18,6 миллиарда. Только Уоррен Баффетт смог избежать значительных потерь: с начала года его капитал увеличился на 23,4 миллиарда долларов.

На конец 2024 года, согласно Wall Street Journal, компания Баффетта Berkshire Hathaway держала на счетах и в государственных облигациях США 321,4 миллиарда долларов — рекордная сумма. Это больше ВВП Финляндии и почти равно ВВП Чехии.

Аналитики отмечают, что такой объем денег свидетельствует об осторожном подходе Баффетта к текущей ситуации на рынке.

В своем ежегодном письме акционерам 22 февраля 2025 года Баффетт подчеркнул: несмотря на «чрезвычайную» кэш-позицию, основная часть средств все равно находится в акциях.

На тот момент угрозы новых пошлин от Дональда Трампа были только словами. Только в марте Баффетт назвал эти меры «в некоторой степени актом войны».

Несмотря на это, его поведение в 2024 году было четким: он отдавал предпочтение сохранению кэша, а не покупке новых акций.

«Мир сосредоточен на краткосрочных результатах. Но долгосрочные решения работают лучше», — говорит Баффетт.

С 1965 года акции инвестиционного холдинга Berkshire Hathaway росли в среднем на 19,9% в год, по сравнению с 10,4% у основного фондового индекса США S&P 500, который отражает среднюю цену 500 крупнейших компаний.

По словам Баффетта, отличные результаты требуют терпения. Иногда легко поддаться мысли, что инвестор потерял хватку, но важно не поддаваться рыночным настроениям.

В своем письме он заверил: Berkshire никогда не будет отдавать предпочтение наличным деньгам или их эквивалентам (например, облигациям), если есть возможность инвестировать в хороший бизнес — даже если это частичная собственность.

Одновременно Баффетт не вкладывается в перегретый рынок. Он терпеливо ждет по-настоящему выгодных возможностей. В отличие от других миллиардеров, он не покупает то, что в моде. Он покупает только то, что стабильно и недооценено.

Как отмечает Forbes, философия Баффетта опирается на идеи Бенджамина Грэма: рассматривай акцию как бизнес, а не как цифру на фондовом рынке, которая постоянно меняется.

Пока другие вкладывались в новые цифровые технологии и криптовалюты, Баффетт инвестировал в электросети, страховые компании и железные дороги. Это может выглядеть не ново, но это стабильно и приносит прибыль даже в трудные времена.

В то же время Баффетт избирательно инвестирует за пределами США. Еще в 2019 году он вложился в пять японских торговых компаний. Это долгосрочная ставка на надежный и прибыльный бизнес, а не попытка заработать на краткосрочных спекуляциях.

В письме акционерам Баффетт напомнил: Berkshire почти не выплачивает дивиденды. С 1967 года — только один раз. Все прибыли реинвестируются в развитие компании. И это дает результат: в 2024 году рыночная стоимость Berkshire превысила триллион долларов.

«В малом масштабе акционеры участвовали в «американском чуде», отказываясь от дивидендов ради роста. Сначала это были копейки, но со временем — миллиарды», — пишет Баффетт. «Если мы не потребляем, а реинвестируем — это и есть капитализм. Со своими недостатками, но с уникальной способностью создавать экономические чудеса».

Таким образом, Уоррен Баффетт зарабатывает, когда другие теряют, потому что не спешит, держит кэш в ожидании лучших возможностей, вкладывает в то, что понимает, и верит в терпение и силу сложных процентов.

И это работает: с начала 2025 года акции Berkshire выросли на 5,6%, в то время как S&P 500 — только на 2,2%.

В мае компания опубликует финансовый отчет за первый квартал и станет понятно, использовал ли Баффетт часть кэша после весеннего обвала рынка.

Своим преемником в Berkshire Hathaway Баффетт выбрал малоизвестного руководителя хедж-фонда из Коннектикута Тодда Комбса. Достойного кандидата в Berkshire Hathaway искали более пяти лет.

В отличие от Трампа, Баффетт не верит в криптовалюты.

«Что касается криптовалют, в общем, я могу сказать достаточно уверенно, что они плохо закончат. Когда и как это произойдет — я не знаю», — заявлял глава инвестфонда Berkshire Hathaway еще в 2018 году. Баффетт также заверил, что никогда бы не стал играть на фьючерсах криптовалют.

Уоррен Баффетт — это пример не только талантливого финансиста, но и честного, скромного человека.

Живет он в Омахе, штат Небраска, США. Живет в том самом доме, который он приобрел за $31 500. Дом находится в обычном жилом районе Омахи и стал символом его аскетичного стиля жизни, несмотря на миллиардный капитал.

Хотя он обладает огромными средствами, Баффетт не имеет личных вилл, яхт или роскошных особняков.

За свою жизнь он пожертвовал на благотворительность более $57 миллиардов. В 2024 году он сделал крупнейшее ежегодное пожертвование, передав акции Berkshire Hathaway на сумму $5,3 миллиарда пяти благотворительным фондам, включая Фонд Билла и Мелинды Гейтс. Более того, Баффетт обязался передать на благотворительность 99% своего богатства, и после его смерти его дети будут ответственны за распределение почти $150 миллиардов через благотворительный траст.

Комментарии

Тут пра яго вядомую фразу пра дадатковы "цуд", які з'яўляцца, калі не плаціць дывідэндаў. Іншыя іх плацяць і таго "цуду" няма.

Пры гэтым ён сам любіць іх атрымліваць. Можна пачытаць "Buffett's Love of Dividends is a One-Way Street".